KONSUMEN DAN FINTECH

Financial Technology (Fintech) adalah salah satu inovasi teknologi yang diaplikasikan pada sektor keuangan. Dalam perkembangannya, Fintech memiliki berbagai bentuk sepanjang merupakan layanan keuangan berbasis teknologi. Beberapa bentuk Fintech yang ada saat ini, termasuk layanan pendukungnya, antara lain digital payment, account aggregator, information and feeder site, personal finance, crowdfunding dan peer to peer lending. Bentuk Fintech terakhir adalah fokus pembahasan dalam artikel kali ini.

Tabel 1: Perkembangan Fintech

| Date | 1866-1967 | 1967-2008 | 2008-Current | |

| Era | Fintech 1.0 | Fintech 2.0 | Fintech 3.0 | Fintech 3.5 |

| Geography | Global/Developed | Global/Developed | Developed | Emerging/Developing |

| Key Elements | Infrastructure/

Computerization |

Traditional/Internet | Mobile/Start-Up/New Entrant | |

| Shift Origins | Linkages | Digitalization | 2008 Financial crisis/Smartphone | Last mover advantage |

Sumber: OJK, Kajian Perlindungan Konsumen Sektor Jasa Keuangan:Perlindungan Konsumen Pada Fintech,2017

Pertumbuhan Fintech dibarengi dengan isu perlindungan konsumen. Melalui situs YLKI pada Juni 2018, YLKI mengklaim telah menerima banyak aduan kredit online terkait dengan cara menagih hingga perhitungan bunga dan denda yang tidak jelas (https://ylki.or.id/2018/07/maklumat-ylki-masyarakat-jangan-ajukan-pinjaman-online-ke-perusahaan-yang-tidak-terdaftar-di-ojk/). Lebih lanjut, melalui situs berita www.liputan6.com tertanggal 16 November 2018, YLKI telah menerima lebih dari 200-an aduan terkait Fintech yang mayoritas masih mengeluhkan perihal bunga yang tinggi dan cara penagihan. Sedangkan LBH mengklaim telah menerima 818 aduan sampai dengan pertengahan November 2018 yang pada umumnya mengenai cara penagihan, penetapan bunga yang tinggi serta penyalahgunaan data nasabah (https://keuangan.kontan.co.id/news/lbh-jakarta-siap-laporkan-fintech-bermasalah-ke-polisi ).

Perihal Fintech, setidaknya ada 2 (dua) lembaga yang terkait, yakni Otoritas Jasa Keuangan (OJK) dan Bank Indonesia. Dari sisi OJK, pengaturan Fintech terkait Peer to Peer Lending (P2PL) tertuang dalam Peraturan Otoritas Jasa Keuangan No.77/POJK/01/2016 tentang Pinjam Meminjam Uang Berbasis Teknologi Informasi (POJK Layanan P2PL). Ketentuan OJK lain perihal perlindungan konsumen, penggunaan data, perjanjian baku, penyelesaian sengketa konsumen, tata kelola dan kegiatan literasi merupakan beberapa ketentuan lain yang juga terkait dengan P2PL, khususnya dalam perspektif konsumen.

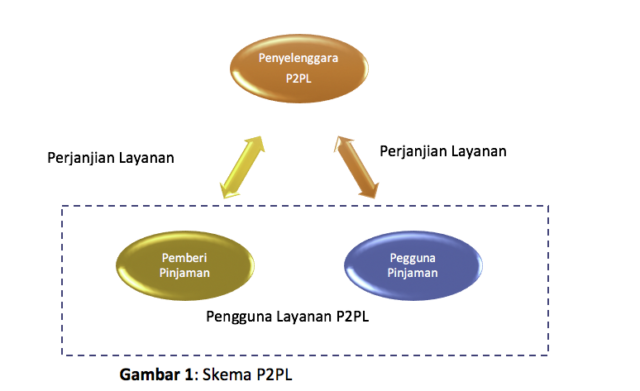

P2PL atau Layanan Pinjam Meminjam Uang Berbasis Teknologi Informasi dalam POJK Layanan P2PL diberikan makna sebagai penyelenggaraan layanan jasa keuangan untuk mempertemukan pemberi pinjaman dengan penerima pinjaman dalam rangka melakukan perjanjian pinjam meminjam dalam mata uang rupiah secara langsung melalui sistem elektronik dengan menggunakan jaringan internet. Dalam praktik, P2PL diselenggarakan oleh penyelenggara yang terdaftar di OJK dan tidak terdaftar pada OJK. Disinyalir jumlah P2PL yang tidak terdaftar pada OJK lebih besar dibandingkan dengan P2PL yang resmi terdaftar pada OJK.

Berdasarkan skema dalam Gambar 1 di atas, konsumen dalam P2PL adalah pemberi pinjaman dan pengguna pinjaman. Hal tersebut sejalan dengan pengertian Konsumen dalam Peraturan OJK No. 1/POJK.07/2013 tentang Perlindungan Konsumen di Sektor Jasa Keuangan:

Konsumen adalah pihak-pihak yang menempatkan dananya dan/atau memanfaatkan pelayananyang tersedia di Lembaga Jasa Keuangan antara lain nasabah pada Perbankan, pemodal di Pasar Modal, pemegang polis pada perasuransian, dan peserta pada Dana Pensiun, berdasarkan peraturan perundang-undangan di sektor jasa keuangan.

Dari sisi pemberi pinjaman, resiko yang mungkin muncul adalah gagal bayar. Untuk itu konsumen pemberi pinjaman perlu mempelajari lebih lanjut mekanisme perlindungan terhadap resiko gagal bayar yang ditawarkan penyelenggara P2PL, apabila ada. Perlu dipahami bahwa mitigasi resiko dalam P2PL tidak hanya menjadi tanggung jawab dari penyelenggara P2PL, namun juga konsumen (Lihat Pasal 21 POJK Layanan P2PL). Namun demikian, penyelenggara P2PL wajib memperhatikan kesesuaian antara kebutuhan dan kemampuan penguna dengan layanan yang ditawarkan kepada pengguna (lihat Pasal 34 Peraturan OJK Layanan P2PL). Dalam kode etik yang diterbitkan oleh Asosiasi Fintech Indonesia, penyelenggara P2PL wajib untuk memiliki sistem, proses verifikasi dan assesmen atas kondisi keuangan konsumen penerima pinjman untuk menilai kelayakan pemberian pinjaman.

Dari sisi konsumen penerima pinjaman, perihal suku bunga maupun cara penagihan yang banyak dikeluhkan oleh konsumen tidak diatur dalam POJK Layanan P2PL. Perihal informasi, kewajiban penyelenggara P2PL adalah memberikan akses informasi kepada pemberi pinjaman mengenai penggunaan dananya. Di sisi lain, penyelenggara P2PL wajib memberikan informasi mengenai posisi pinjaman yang diterima. Pemberian informasi tersebut, baik kepada pemberi maupun penerima pinjaman, dilakukan tanpa membuka identitas para pihak. Selain itu, penyelenggara P2PL dibebankan untuk memberikan informasi mengenai layanan yang akurat, jujur dan tidak menyesatkan dalam bentuk dokumen yang dapat dijadikan alat bukti. Adapun dalam Pedoman Perilaku Layanan Peminjam Daring Yang Bertanggungjawab, keterbukaan informasi atas bunga dan metode suku bunga merupakan informasi yang wajib dipublikasikan oleh penyelenggara P2PL.

Selain ketentuan mengenai formalitas penyelenggara P2PL dan penerapan program anti pencucian uang serta pencegahan pendanaan terorisme , POJK Layanan P2PL menekankan tanggung jawab penyelenggara P2PL terhadap penyelenggaraan tata kelola sistem informasi seperti pada keamanan sistem, kerahasiaan data, tandatangan elektronik. Tentunya penyelenggaraan P2PL dengan mengunakan tata kelola sistem informasi yang baik berujung pada keamanan dan kenyamanan konsumen pada penyelengaraan P2PL.

Melengkapi uraian di atas, larangan bagi penyelenggara P2P yang diatur dalam POJK Layanan P2PL adalah sebagai berikut:

- Melakukan kegiatan usaha selain kegiatan usaha penyelenggara yang diatur dalam peraturan OJK;

- Bertindak sebagai pemberi pinjaman atau penerima pinjaman;

- Memberikan jaminan dalam segala bentuknya atas pemenuhan kewajiban pihak lain;

- Menerbitkan surat utang;

- Memberikan rekomedasi kepada pengguna;

- Mempublikasikan informasi yang fiktif dan/atau menyesatkan;

- Melakukan penawaran pelayanan kepada pengguna dan/atau masyarakat melalui sarana komunikasi pribadi tanpa persetujuan pengguna;dan

- Menggenakan biaya apapun kepada pengguna atas pengajuan pengaduan.

Melihat potensi Fintech, khususnya P2PL, akan semakin besar perlu dilakukan upaya penguatan-penguatan terhadap konsumen, baik dari sisi regulasi maupun pengawasan pelaksanaan regulasi. Namun demikian, hal tersebut tidak boleh membatasi atau merintangi inovasi yang muncul. Peningkatan literasi konsumen, baik dari sisi finansial maupun teknologi informasi merupakan salah satu usaha strategis yang dapat memberikan perlindungan terhadap konsumen. Terlebih P2PL tidak hanya dilakukan oleh penyelenggara P2PL yang terdaftar dan berada dalam pengawasan OJK.

sumber : http://business-law.binus.ac.id/2018/12/31/konsumen-dan-fintech/